Altersvorsorge

Altersvorsorge

Altersarmut kann jeden treffen

Vertrau nicht auf die gesetzliche Rente!

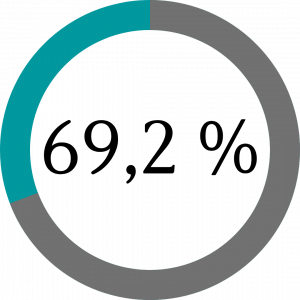

Erschreckend: 69,2 % der unter 29 Jährigen sorgen nicht fürs Alter vor! Dabei betrifft das Thema Altersarmut 100%.

Vor allem Akademiker sind von Altersarmut betroffen, denn sie beginnen erst nach einer langen Ausbildung in die Rentenkasse einzuzahlen und haben oft einen hohen Lebensstandart, den es im Alter zu halten gilt.

Glaubst du nicht? Rechne selber nach mit unserem Rentenrechner:

Investieren im Versicherungsmantel

Um das Risiko Altersarmut für dich zu Lösen, empfiehlt es sich Geld im Versicherungsmantel anzulegen. Nur so erhältst du zu geringen Effektivkosten wirklich eine lebenslange Rente.

mondern Investieren

Renditestarke ETFs/Fonds

Bespare ETFs und Fonds (ohne Ausgabeaufschlag) die diversifiziert am weltweiten Aktienmarkt investieren, wie Beispielweise den MSCI World. Außerdem besitzt du über den Versicherungsmantel das Privileg in ETFs/Fonds zu investieren, die sonst institutionellen Anlegern vorbehalten sind.

im alter keine sorgen

Lebenslange Rente

Statistisch gesehen wirst du zu 40% über 90 Jahre alt. Nur der Versicherungsmantel garantiert dir eine lebenslange Rente, sodass du im Alter genügend Geld zur Verfügung hast, um deinen Ruhestand zu genießen.

vom staat gefördert

Massive Steuervorteile

Setze bis zu 100% deiner Beiträge von der Steuer ab, befreie bis du 84% deiner Erträge von der Besteuerung und profitiere von staatlichen Zulagen.

Flexibler als ein depot

Maximale Flexibilität

Du entscheidest monatlich, in welche Investmentfonds du dein Geld investieren möchtest oder ob du Geld sicher verzinst anlegen willst. Das Umschichten ist dabei von der Kapitalertragssteuer befreit.

Welche Form passt zu dir?

Fondspolice

Bleib maximal flexibel mit einer modernen Fondspolice. Entnehme jederzeit so viel Geld wie du benötigst und profitiere von Steuernachlassen bei der Auszahlung. Entscheide monatlich neu, welche ETFs/Fonds du besparen möchtest.

Riester

Sicher dir alle staatlichen Zulagen und profitiere von einer 100% Beitragsgarantie.

(Alles was du einzahlst, bekommst du garantiert auch wieder aus dem Vertrag raus.)

Rürup

Setze all deine Beiträge von der Einkommenssteuer ab und investiere gefördert in die ETFs/Fonds, die du besparen möchtest. Kombiniere Rürup mit einem Berufsunfähigkeitsschutz, um auch diesen von der Einkommenssteuer abzusetzen.